大病医疗保险怎么买(重疾险怎么买最合适?)

100次浏览 发布时间:2024-07-10 09:01:01

- 重疾险保费不便宜,值不值得入手?

- 重疾险怎么买最合适?

- 买了百万医疗险,还有必要买重疾险吗?

以上这些,也是我们后台咨询比较高频的问题之一。

今天我们就来详细聊一下。

内容比较多,需要花点时间,但绝对有用,建议收藏起来慢慢看。

01

为什么要买重疾险?

重疾险,简单来说就是可以保障重大疾病的保险,

买了重疾险,如果罹患合同约定的疾病,可以一次性赔付一笔钱。

常见的分类有三种:即消费型重疾险、储蓄型重疾险和返还型重疾险。

而重疾险的最大作用,不仅仅在于覆盖大病治疗费,更大的价值是弥补因重疾导致的一系列经济损失。

我们都知道,如果不幸罹患重病,一则治疗费用高,

根据《国民防范重大疾病健康教育读本》,常见的高发癌症平均治疗费用在22-80万。

二则,不幸罹患重病,大多数人都要面临工作中止、收入中断,甚至是永久性收入降低。

虽然说我们有医保,有的人还买了百万医疗险,确实是可以报销不少医疗费用,

但因为疾病带来的收入损失、后者后续的康复治疗费用,却要患者独立承担。

而重疾险作为给付型保险,一旦得了约定的疾病,达到理赔标准,

保险公司会一次性给一笔钱,而且这笔钱不限用途,完全由你做主。

不仅可以用作疾病治疗费、后期康复护理费,

还能用来还房贷车贷,或用于子女教育,或用于家庭日常开支.....

所以这也是为什么我一直以来跟大家强调,

即使你买了百万医疗险,也要尽可能地给自己再配置一份重疾险。

两者并不冲突,而是1+1>2的效果。

02

重疾险怎么买最合适?

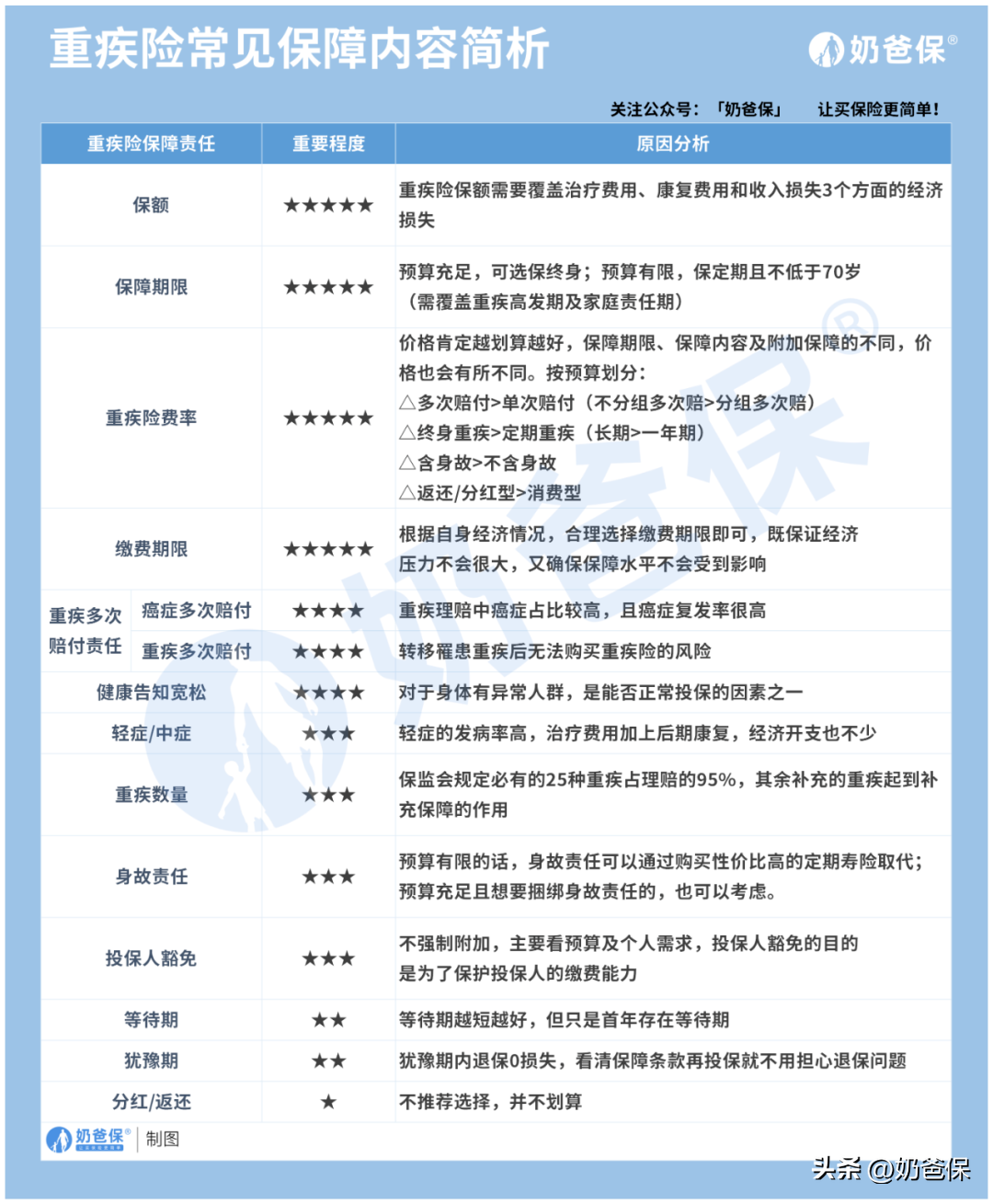

很多人之所以在挑选重疾险的时候比较纠结,是因为重疾险涉及的内容以及保障还是蛮复杂的:

比如根据保障期限,又有定期型重疾险(保至60/70周岁)和终身型重疾险之分;

根据重疾险赔付次数,又有单次赔和多次赔重疾险之分;

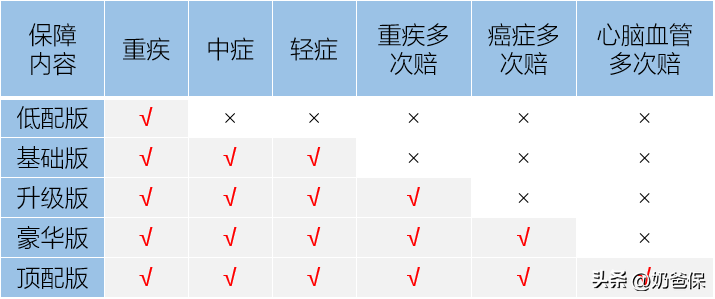

根据保障内容,又有必选责任+可选责任。

.......

那重疾险怎么买最合适呢?建议大家可以从以下几点入手:

1、看预算多少

不管是买任何保险,都先要盘一盘自己的预算,重疾险也同样如此。

一般来说,30岁左右的成年人,配置一份30万保额保至终身的重疾险,

只含必选责任,通常都要两三千一年。

如果再附加上其他保障,附加的内容越多,保费自然也就越贵。

而配置保险的本意,是在不影响当前生活质量的前提下做好风险防控。

通常来说,所有保费的支出(包括重疾险在内)<年收入的10%。

如果从保费角度来看,不同重疾险的价格对比是这样的:

- 多次赔付>单次赔付(不分组多次赔>分组多次赔)

- 终身重疾>定期重疾(长期>一年期)

- 含身故>不含身故

但每个人的实际需求和经济情况不同,比如家里还有房贷车贷,

虽然收入还可以,但每年可以用的流动资金不多。

拿捏不准的点蓝色字体>>【奶爸保,让保险更简单】咨询哦~

2、根据自己预算,定保额

我们一直说,买重疾险就是买保额。

毕竟一款重疾险产品保障内容再好,它也是以保额为基础进行赔付的。

我们前面提到,重疾险主要作用就是经济损失补偿,可如果保额不够,

不管治病或者是后续的收入损失都跟不上,那就没有多大作用了。

那重疾险保额怎么定好呢,在自己预算范围内,可以这样来简单计算:

重疾险保额=重疾治疗费用 + 3~5 年家庭日常开支+康复费用

至少30万起步,有条件可以做到50万甚至更高。

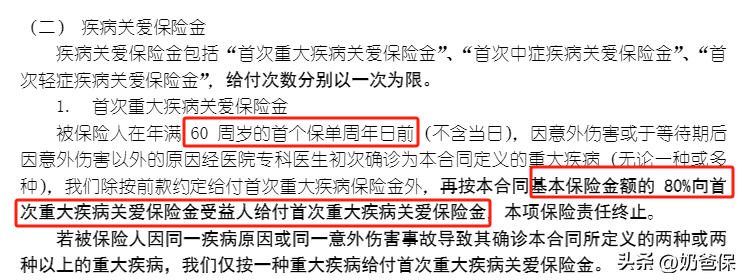

不过现在不少重疾险产品,也会自带或可附加额外赔保障:

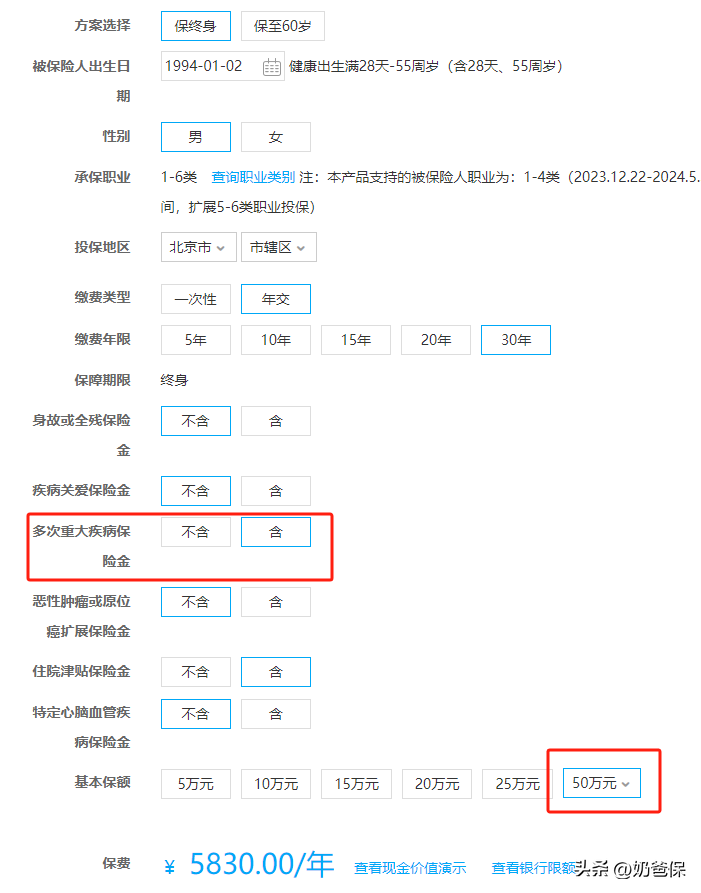

以达尔文8号为例子,可附加疾病关爱金,

60岁前重疾额外赔付80%,中症额外赔付30%,轻症额外赔付15%。

如果买50万保额,60岁前,

重疾有50+40=90万保障;中症有30+15=45万保障;轻症有15+7.5=22.5万保障。

可以在家庭责任最重的时期,给到我们更多的保护。

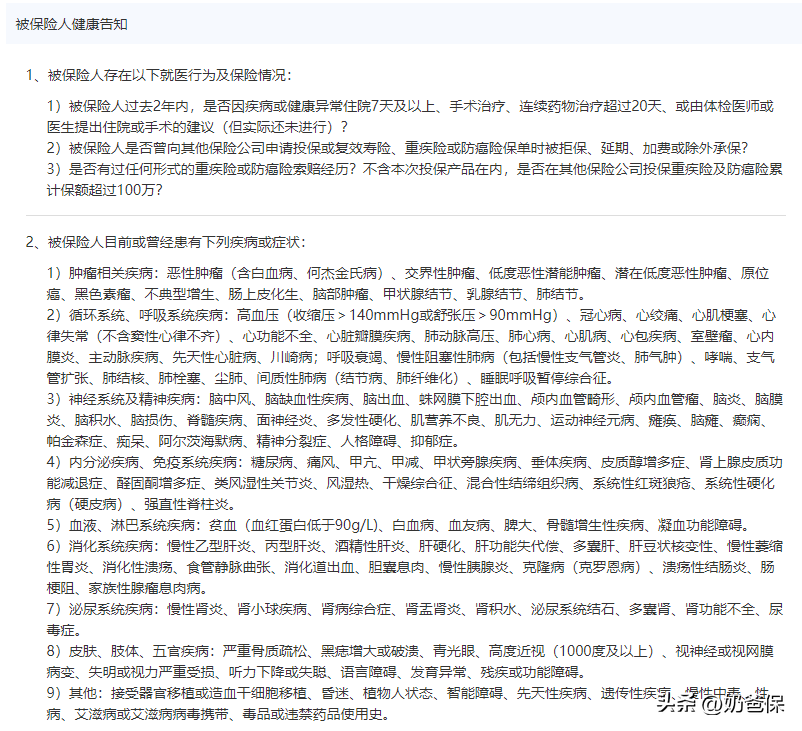

3、看核保条件

重疾险除了要过钱袋子这一关,最重要的另一个环节是健康告知。

PS:不知道怎么做健康告知的,可以私信我,也或者可以点蓝色字体>>【奶爸保,让保险更简单】咨询哦。

如果从来没有体检过,又或者身体倍儿健康的,

那么恭喜你,基本大部分重疾险都能买上。

如果在体检有异常或者曾经有过治疗疾病的朋友,

也不用过于担心,重疾险核保相对百万医疗险来说,还是略微宽松不少的。

比较严重一点的,建议优先考虑核保宽松的产品,

比如人保i无忧2.0重疾险等,在买得上里面,挑选保障内容更优的。

4、确定能过健康告知后,看保障内容

上面的内容确定好以后,就来到比较烧脑一点点的环节了,

我们从大家比较关心的几大内容,慢慢来说:

1)保障期限怎么选?

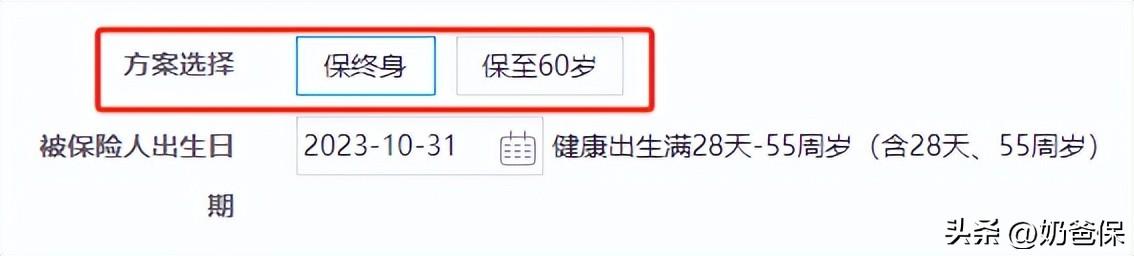

通常,市面上的重疾险可以选保至60/70周岁,保终身等几种情况:

- 保定期:保费相对较便宜,但到期后可能面临保障失效,买不上好产品等问题;

- 保终身:一辈子都有保障,但相对保费较贵一点点。

保障期建议选择长期保障,最好选择保障终身的,

毕竟年龄越大,身体各项机能都在下降,患病风险也在增加。

但如果预算实在是有限的,可以选择保定期,

先把保障买上,等后续有钱再补充。

2)基础保障怎么看

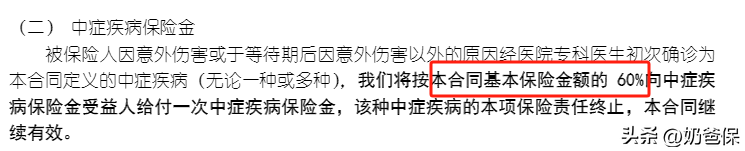

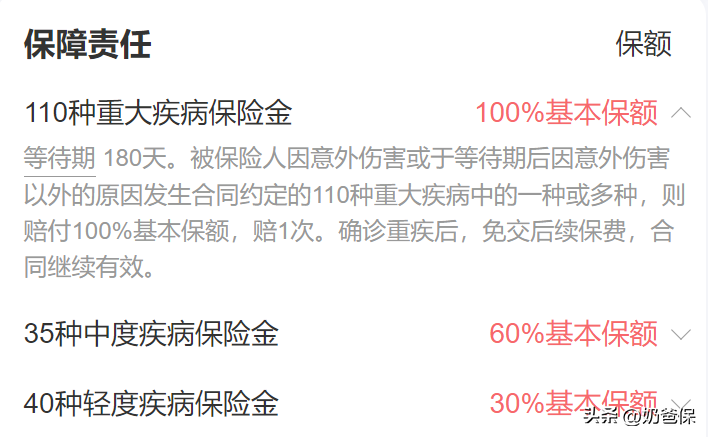

目前市面上大部分重疾险,基础保障内容一般包括:重疾、中症和轻症。

赔付比例大多也非常一致,即重疾赔100%保额、中症赔60%保额、轻症赔30%保额。

所以大家在挑选产品的时候,可以重点看看以上内容是否都有。

至于赔付力度,各产品略有不同,

不过,根据我们过往测评过这么多产品来看:

总赔付次数,即重疾+中症+轻症一般在7~8次左右,个别优秀的在9次以上。

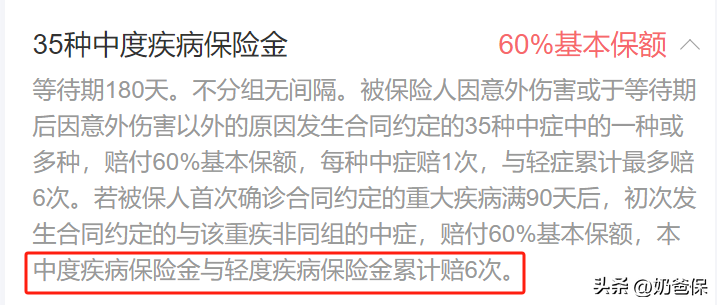

相对中症和轻症各赔几次来说,轻中症共享赔付次数更灵活,有机率获得更大的赔付力度。

以超级玛丽9号为例子,它的轻中症就是共享赔付次数,

轻中症分别赔30%/60%保额,累计最高可赔6次。

万一这6次出险的都是中症,等于最高可以拿到60%*6次=360%保额的赔付。

如果是按中症赔3次、轻症赔3次,那么最高可以拿到60%*3+30%*3=270%保额的赔付。

所以看中重疾险赔付力度的,直接就看赔付的次数设计。

至于疾病种类,不必过分追求数量,

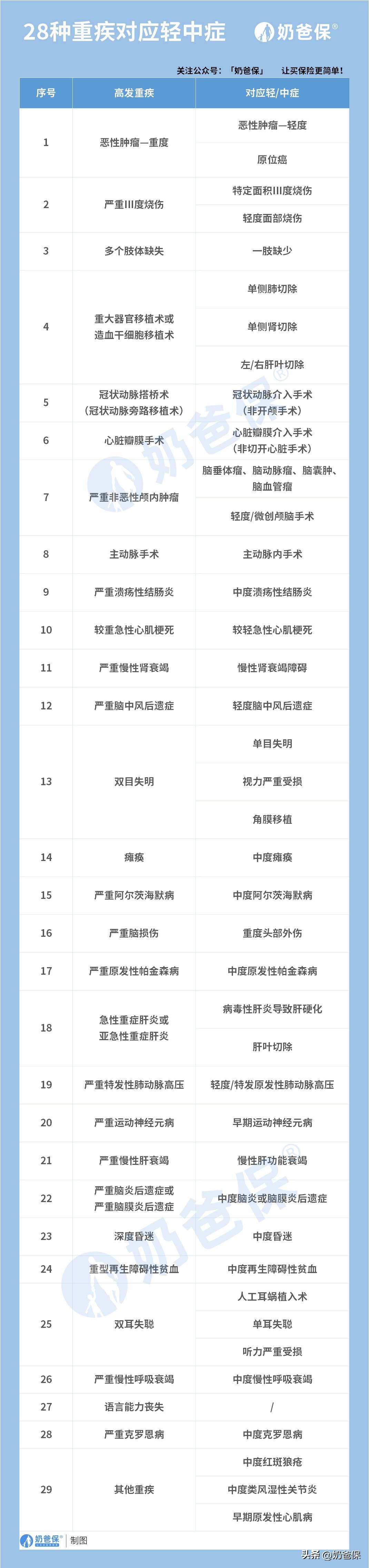

一来行业协会已经统一定义了28种重疾,连名字都是差不多的:

二来这28种重疾高发率达95%以上,剩下的疾病占理赔比例不到5%,由各保司自行定义,

虽说自定义的都有上百种,但发生赔付的概率非常低,影响不大。

当然,如果家族有特定疾病遗传基因,可以针对性展开看看。

核心挑选因素,还是要看前面提到的28种高发重疾,对应的轻中症是否有缺失,

对比表我也帮大家整理好了:

不知道怎么对比这些内容的朋友可以直接咨询我们哈~

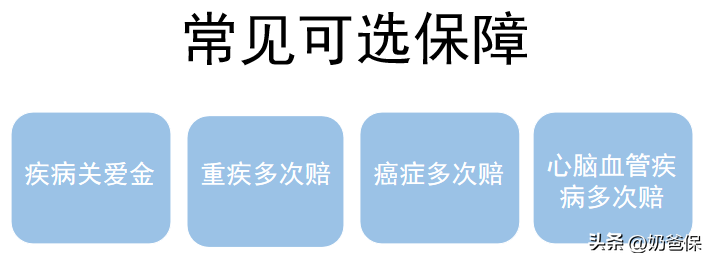

3)可选责任选哪些?

除身故保障外,重疾险常见有四大可选保障责任:

疾病关爱金我们前面提到过,可以在某个年龄段之前,给到用户更多的保额理赔;

重疾/癌症/心脑血管类疾病多次赔,顾名思义,就是花钱增加特定疾病的赔付次数。

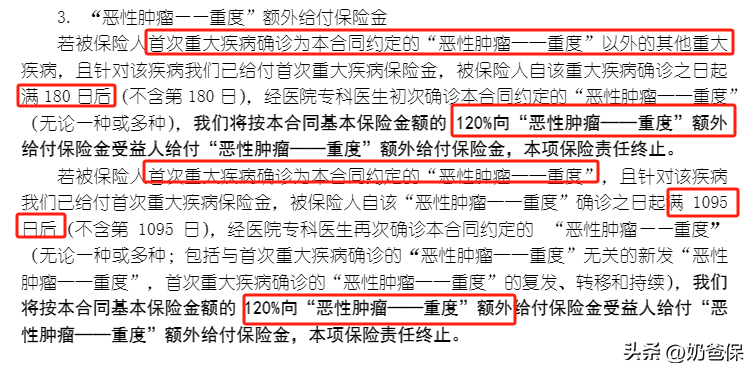

举个例子,

癌症是我们目前最为高发的重疾,而癌症的治疗往往费用高、周期长。

单单只有一笔重疾赔付,可能花到后面就没了,但治疗还在继续。

如果此时附加多一份癌症多次赔保障,就能在约定的某个时间,

符合理赔条件的情况下,再次获得理赔。

怎么选好呢,在买足保额的情况下,可以根据余下预算来选:

比如比较看中赔付次数的,可以适当增加重疾多次赔保障;

家族有癌症史、或者有较强癌症保障意识的,可以优先考虑癌症多次赔;

同样家族有心脑血管病史的,也可以适当补充这方面的赔付,增强保障。

实在拿捏不准的建议点蓝色字体>>【奶爸保,让保险更简单】后再决定哦~

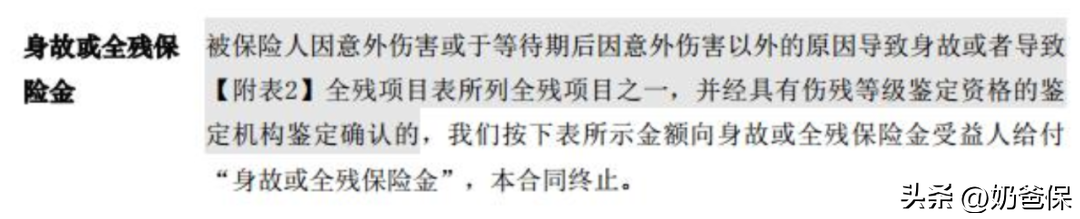

4)身故保障加不加?

我们前面提到重疾险类型主要有消费型、储蓄型和返还型的,

它们主要的区别归纳为:

而含身故保障的重疾险,也就是我们常说的储蓄型重疾险,

即在保障期内身故,可以获得一笔身故保险金。

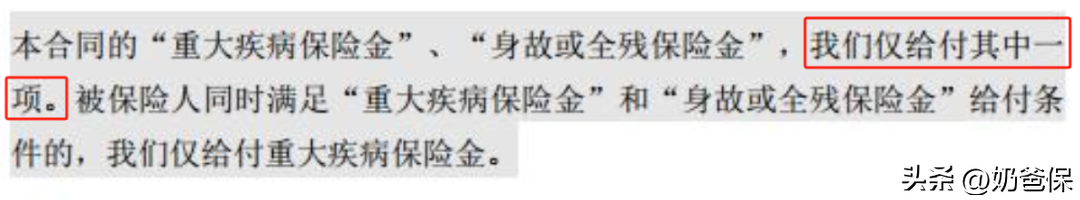

需要注意的是,如果在保障期内已经获得过重疾赔付的情况下,后续身故一般不会赔付,

即重疾or身故赔付,基本只能二选一赔。

不过通常来说,身故保障的费率也略贵一点点,

很多人就纠结,到底有没有必要加呢?

如果你担心一辈子没出险,钱就白花,预算又够,那就把身故保障加上。

这样就能确保这笔保额是一定能拿到的。

再者,个别突发重疾,可能来不及确诊,人就没了,

含身故保障的重疾险,就能很好地应对这种“意外”。

如果预算有限,可以在投保消费型重疾险时,再叠加一份定期寿险,

这样重疾可以赔一次,身故也可以赔一次。

4)返还型重疾险值得买吗?

非返还型和返还型重疾险最大的区别就在于是否返还保费。

很多人觉得,返还型保险虽然保费贵一点,但有病理赔,

没病到期后保费还能全部返还,看起来简直不要太香了,是不是买这种更好呢?

只能说,理想很美好,现实很骨感:

一来这类产品费用较高,保障内容通常不够全面,性价比不高;

二来,返还型重疾险的约定期限长,

比如交30年,年交1万,到80岁后仍生存,

且没有发生过重疾理赔,则返还累计已交的30万总保费。

但是如果这笔钱,我们拿去理财,就以增多多5号增额终身寿险为例子,

30岁男性,年交1万,就只交10年,总保费累计10万:

到80岁时,你的账户现价就有37万多,

不仅少了20万的本金,到期后还多了7万多的现价。

这少的20万本金,你还可以用来给自己额外配置一份保障更齐全的重疾险:

保障、理财都搞定了,不是更香吗?

03

总结

以上就是关于重疾险挑选小技巧分析,希望大家看完后能选到适合的好产品。

保险是一个逐步配置的过程,产品也没有绝对的好坏之分,只看是否适合自己。

预算有限,那就在范围内尽量把保额做足;

预算充裕,那就按需进行搭配。

相关文章

- 国祥中央空调24小时全国售后热线实时反馈-今-日-更-新 2025-04-19 23:58:02

- 佳莱克集成灶用户售后客服中心实时反馈-今-日-汇-总 2025-04-19 23:54:18

- 迅达煤气灶400全国各售后服务热线号码实时反馈-今-日-汇-总 2025-04-19 23:50:21

- 华高燃气灶/全国各市服务热线号码实时反馈全+境+到+达 2025-04-19 23:48:19

- 大森热水器售后号码-全国400服务号码实时反馈-今-日-资-讯 2025-04-19 23:38:19

- 阿尔法极光指纹锁全国各市售后热线号码实时反馈-今-日-资-讯 2025-04-19 23:36:21